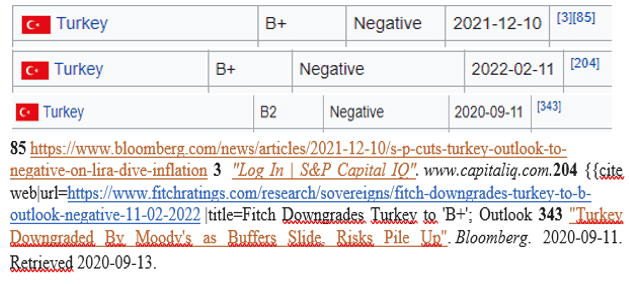

Uluslararası kredi derecelendirme kuruluşu Standard & Poor’s (S&P), Türkiye’nin uzun vadeli döviz cinsinden kredi notunu “B+” olarak onaylamış, ülkenin yerel para cinsinden kredi notunu “BB-“den “B+” ya indirmiştir. Türkiye’nin kredi notu görünümünü ise “negatif” olarak korumuştur. Böylece S&P’nin kredi notu B+ (negatif) olarak yatırım yapılabilir seviyesinin 4 kademe altında oluşmuştur. Moody’s kredi notu B2 olarak (negatif) olarak yatırım yapılabilir seviyesinin 5 kademe, Fitch Ratings ise B+ (negatif) olarak yatırım yapılabilir seviyesinin 4 kademe altındadır.

Bir ülkenin yatırım yapılabilir ülke olarak kabul edilebilmesi için, en az iki uluslararası derecelendirme kuruluşundan yatırım yapılabilir notu alması gerekir. Bu kuruluşlar, ABD’de Securities and Exchange Commission (SEC) tarafından onaylanmalı ve kuruluş Nationally Recognized Statistical Rating Organizations (NRSROs) kapsamında olmalıdır. Günümüzde SEC tarafından NRSROs olarak kabul edilen 10 kuruluş vardır.

Bunlar; A. M. Best Company, Egan-Jones Rating Company, Fitch Ratings Inc., Japan Credit Rating Agency Ltd, Kroll Bond Ratnig Agency, Moody’s Investors Service Inc., Morningstar Inc., Standart&Poors Global Ratings, DBRS. Inc., HR Ratings de Mexcico S.A. de C.V’dir. )

Derecelendirme, ülkenin finansal yükümlülüklerini zamanında yerine getirip getiremeyeceğini tahmin etmek üzere geçmiş ve bugünkü verilerine dayanılarak yapılan bir sınıflandırmadır. Değerlendirmenin kolay anlaşılması için sembollerle açıklanır. Ülkenin borcunu zamanında ve düzenli geri ödeme kapasitesini ölçmeye yarar. Yüksek cari açık, özel sektör borçluluğu, artan siyasi riskler, yavaşlayan büyüme, artan enflasyon not düşürmede etkili faktörlerdir.

Ülkeler için verilen notlar olan kredi derecelendirmesi (sovereign credit rating), ülkedeki yatırım ortamının risk seviyesini gösterdiği için çok önemlidir. Çünkü notlar, ülkelerde yatırım yapacak yatırımcılar tarafından kullanılır. Bazı yabancı fonlar ülkeye yatırım yapacakları zaman kredi notunun en az (BBB-) ya da (Baa3) (yatırım yapılabilir seviye) olmasını isterler.

Moody’s, Standard & Poor’s ve Fitch Ratings’in kredi derecelendirmeleri, “kredi notu” ve “görünüm” olarak tanımlanır. Kolay anlaşılabilmesi için harflendirme yapılır. Raporlarda ülkenin kısa dönem ekonomik durumunu gösteren görünümler yer alır. Bunlar; kısa dönem (1-2 yıl) kredi notunun gelişim yönünü belirtir, “pozitif”, “durağan” ve “negatif” olarak notun yanında yer alır.

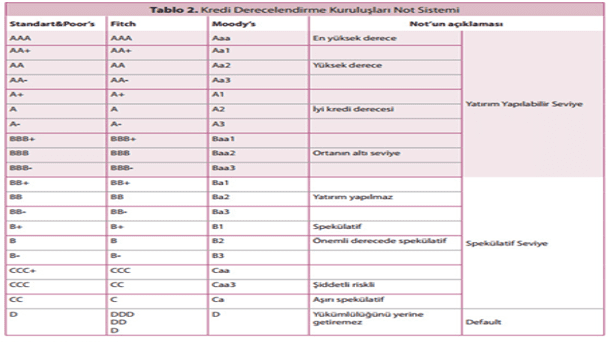

S&P genelde olumsuz notlar verirken, Fitch daha objektif notlandırma yapmaktadır. Moody’s en iyimser kuruluştur ama geçmişte uzun dönemde birçok değişkenin etkilerini barındırmayan notlar da açıklamıştır. Moody’s için “sıfırcı hoca” denmektedir. Moody’s, Standard & Poor’s ve Fitch Ratings’in ülkelerin değerlendirme notları aşağıdaki tabloda verilmiştir.

Kredi derecelendirme notu, ülkenin kendisine verilen borçları geri ödeyebilme kapasitesini ya da geri ödeyememe olasılığını gösteren kredi riski değerlendirmesidir. Kuruluşlar kredi derecelendirme notunu belirlerken GSYH büyüme, enflasyon, işsizlik oranı, cari işlemler dengesi, kamu borçlanmaları gibi ülkelerin makro ekonomik göstergelerine bakarak ekonomik riski belirlerler.

Siyasi risk için; siyasi istikrar, seçim zamanlamaları, ülke içi siyasal dengeler ve iktidar partisinin oy oranı gibi kriterleri değerlendirirler. Bir diğer önemli kriter, ülke ekonomisinin siyasi karar merkezinden ne denli bağımsız olduğunu belirten (Merkez Bankası bağımsızlığı) Ekonomik Özgürlük Endeksi’dir.

Dünya Ekonomik Özgürlükler Endeksi ülkelerin politika ve kurumlarıyla ekonomik özgürlüğü ne derece desteklediğini ölçmektedir. “Kamu büyüklüğü”, “hukuk sistemi”, “mülkiyet hakları”, “sağlam para”, “uluslararası ticaret özgürlüğü ve mevzuat” gibi 5 başlığı baz alarak ülkeleri puanlandırmaktadır.

17 Ocak 2022 tarihinde yayınlanan Ekonomik Özgürlükler Endeksi’nde Türkiye 14 basamak gerilemiş, en kötü notu 1.74 ile “rüşvet ve yolsuzluk” algısında almıştır. Türkiye endeks kapsamında incelenen 165 ülke arasında, Fiji ile beraber 114’ncü sırada ve en az özgür olan ülkeler kategorisinin bir basamak üstünde yer almıştır. Türkiye 2018 yılında 6.69 puanla 100’ncü sırada idi.

Heritage Foundation’a göre ekonomik özgürlük, insanın emeğini ve malını kontrol etmesini kapsayan temel hakkıdır. Ekonomik olarak özgür bir toplumda kişilerin istedikleri şekilde çalışma, üretme, tüketme ve yatırım yapma özgürlüğü bulunurken, hükümetlerin de emeğin, sermayenin ve malların serbestçe dolaşmasına izin vermesi gerekir.

Kredi derecelendirme notları; yabancı sermayeye ihtiyaç duyan, dış ticaret açığı bulunan gelişme yolunda olan ülkeler için yabancı yatırımcıların o ülkede yatırım yapabilmesi açısından önemlidir. Kredi notları ne kadar yüksek olursa ülkeler; bono, tahvil gibi menkul kıymetler ihraç ederek yatırımcılardan borç alır ve sermaye piyasasında kendilerine fon yaratırlar. Ayrıca, aldığı borcun geri ödemesini daha düşük faiz oranından ödeyerek maliyetini azaltırlar.

Rapor’da, artan gıda ve enerji fiyatları dahil olmak üzere Rusya-Ukrayna savaşının Türkiye’yi etkileyeceğine değinilmiştir. Türkiye’nin ödemeler dengesi pozisyonu, Türkiye Cumhuriyet Merkez Bankası’nın net döviz rezervleri güçlenirken kamu politikasının ve para politikası etkinliğinin sürekli ve artan öngörülebilirliğinin gözlemlenmesi durumunda, görünümün durağan olarak revize edilebileceği açıklanmıştır. Türkiye ekonomisinin bu yıl yüzde 2,4 ve gelecek yıl 2,9 büyümesinin beklendiği de belirtilmiştir.

Uzun vadeli kredi derecelendirme notları, en yüksek dereceyi gösteren AAA’ dan başlayıp en düşük kalite (temerrüt) olan D’ye kadardır. AA ve CCC kategorileri arasında nispi ayrımı daha ayrıntılı yapabilmek için artı (+) ve eksi (-) işaretleri kullanılmaktadır. Uzun vadeli AAA, AA, A, BBB ve kısa vadeli A1+, A1, A2, A3 kategorisinde derecelendirilen kurum ve menkul kıymetler, piyasa tarafından “yatırım yapılabilir,” uzun vadeli BB, B, CCC ve kısa vadeli B, C kategorisinde derecelendirilen kurum ve menkul kıymetler, piyasa tarafından “spekülatif” olarak değerlendirilmektedir. Aşağıdaki tabloda “Kısa Dönem” ve “Uzun Dönem” notların anlamları verilmiştir.Türkiye’nin kredi notu 14 Haziran 2019 talihinden bu yana 3 önemli kredi kuruluşu tarafından 9 ayrı tarihte 7 defa “negatif” olarak değerlendirilmiştir. Özellikle, 2 Aralık 2021 tarihinden sonra Fitch ve S&P tarafından. Türkiye’de 20 yılı aşkın tecrübesiyle Fitch Ratings, ana iş ve ilişki yönetimi bağlantıları Londra’da olmak üzere Avrupa’daki ofisleri aracılığıyla Türkiye piyasasına ve yatırımcılarına hizmet vermektedir.

Ülke varlık fonları, emeklilik fonları ve diğer yatırımcılar tarafından Türkiye’nin kredi değerliliğini ölçmek için kullanılan kredi notu, ülkenin borçlanma maliyetleri üzerinde büyük etkiye sahiptir.

Aşağıda üç önemli kredi derecelendirme kuruluşu ( sırasıyla S&P, Fitch ve Moody’s) tarafından açıklanan Türkiye’nin devlet borç kredi notu yer almaktadır.

Uzun vadeli kredi derecelendirme notları bir yıl üzeri orta ve uzun vadeye ilişkin durumu yansıtmakta, kısa vadeli kredi derecelendirme notu ise bir yıla kadar olan süreye ilişkin değerlendirmelerdir. Uzun vadeli kredi derecelendirme notları, en yüksek kaliteyi gösteren AAA’ dan başlayıp en düşük kalite (temerrüt) olan D’ye kadardır. AA ve CCC kategorileri arasında nispi ayrımı daha ayrıntılı yapabilmek için artı (+) ve eksi (-) işaretleri kullanılmaktadır.

Uzun vadeli “AAA”, “AA”, “A”, “BBB” ve kısa vadeli “A1+”, “A1”, “A2”, “A3” kategorisinde derecelendirilen kurum ve menkul kıymetler, piyasa tarafından “yatırım yapılabilir,” uzun vadeli “BB”, “B”, “CCC” ve kısa vadeli “B”, “C” kategorisinde derecelendirilen kurum ve menkul kıymetler, piyasa tarafından “spekülatif” olarak değerlendirilmektedir.

S&P’a göre geçtiğimiz yıla göre Türkiye’nin ekonomi politikası daha fazla öngörülemez hale gelerek ödemeler dengesi riskleri ortaya çıkmıştır. Rusya Ukrayna çatışması Türkiye’nin zayıf olan ödemeler dengesini daha da zayıflatacağına ve enflasyonu arttıracağına dikkat çekilmiştir.

Yukarıdaki tabloda OECD üyesi ülkelerin enflasyon oranları verilmiştir. Macaristan ve Polonya dışındaki üye ülkelerde enflasyon oranı yıllık yüzde 5’inin altındadır. Türkiye 38 OECD ülkesinin ortalamasını bozduğu için ortalamaya dahil edilmemiştir. 1985-1990 döneminde OECD Daimi Temsilciğimizde Planlama Müşaviri olarak görev yaptım. O dönemde de OECD enflasyon ortalamasına Türkiye dahil edilmezdi.

Enflasyon oranı uluslararası derecelendirmelerde önemli bir göstergedir. Arnavutluk dönüşü gazetecilerin sorularını cevaplayan Cumhurbaşkanı Erdoğan, “Yavaş yavaş, kademeli şekilde kur da düşecek, faiz de aynı şekilde düşecek ve 2022 bizim en parlak yılımız olacak, 2023’e de zaten böyle gireceğiz” demiştir.

Enflasyonla mücadelede sayın Cumhurbaşkanı’nın iddiasına destek veren iktisatçı benim bildiğim kadarıyla yoktur: “Faiz sebep enflasyon neticedir.” Böyle bir açıklama, toplam 30 baskı yapan 2,405 sayfa tutan “Türkiye Ekonomisi”, “Uluslararası Ekonomi” ve “Uluslararası Kuruluşlar” kitaplarımda yer almamıştır.

Arnavutluk dönüşü gazetecilerin sorularını cevaplayan Cumhurbaşkanı Erdoğan, “Yavaş yavaş, kademeli şekilde kur da düşecek, faiz de aynı şekilde düşecek ve 2022 bizim en parlak yılımız olacak, 2023’e de zaten böyle gireceğiz” demiştir. Değerlendirme değerli okurlarımındır.

Bir yanıt yazın